Что нужно, чтобы онлайн-касса заработала

Чтобы онлайн-касса начала работать, нужно сделать три вещи:

- Купить или арендовать онлайн-кассу.

- Приобрести фискальный накопитель, на котором будет храниться информация о пробитых чеках.

- Заключить договор с оператором фискальных данных — посредником между продавцом и ФНС, который отправляет в налоговую данные о чеках.

После регистрации можно купить или оформить аренду онлайн-кассы — от 500 Р в месяц. Также для нее нужно купить фискальный накопитель — от 6000 Р, он выдается на 13, 15 или 36 месяцев и хранит информацию о чеках.

Если предприниматель или компания на УСН или ЕНВД, фискальный накопитель дают только на 36 месяцев. Отдельно оплачиваются услуги ОФД — около 1500 Р в месяц. Всего за год придется заплатить от 30 000 Р.

Что такое система быстрых платежей?

СБП – это платежная платформа для удобных денежных переводов, которые могут осуществлять физические лица. ЦБ РФ попытался устранить недочеты других подобных систем и сделать сервис максимально комфортным для пользователей.

СБП была разработана для того, чтобы ускорить денежные переводы между гражданами РФ. Ведь некоторые платежи могут быть недоставленными в течение нескольких дней (до пяти). А в системе быстрых платежей деньги приходят моментально. При этом не нужно знать реквизиты карты человека, которому будут доставлены средства. Информация, которая необходима, – номер мобильного телефона и название банка, в котором обслуживается получатель.

Еще один плюс системы быстрых платежей – комиссии ниже, чем у других подобных сервисов.

С помощью СБП можно не только делать переводы, но и расплачиваться за товары в магазинах, используя QR-код.

Сервис работает без выходных. Отправить перевод можно в любое время дня и ночи в любой день в году, включая праздники.

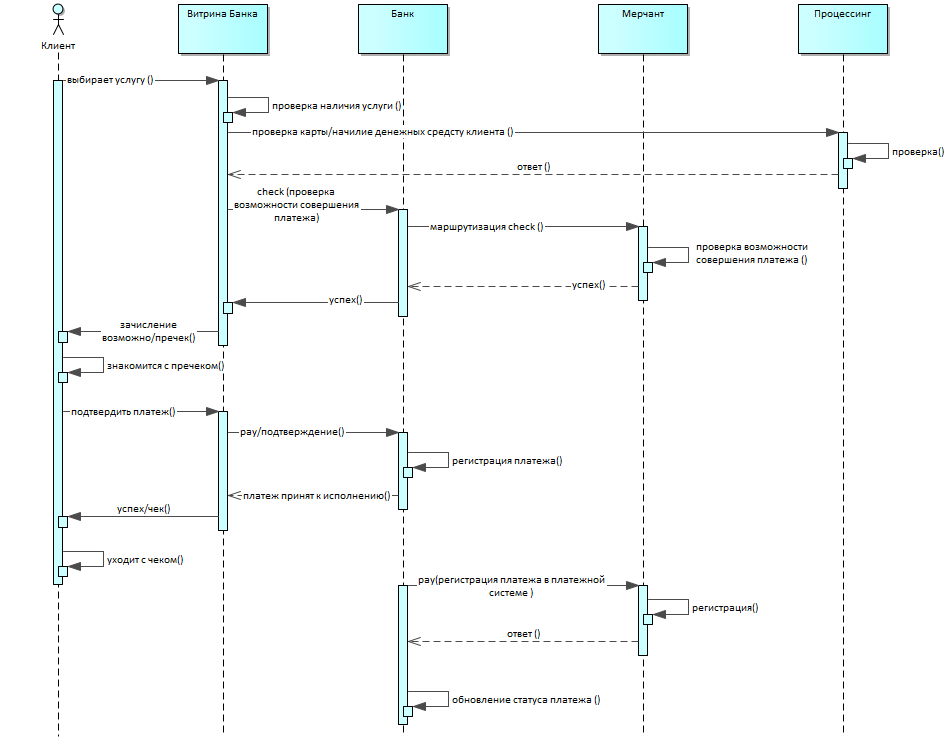

Описание процесса проведения и подтверждения платежа

Клиент выбирает услугу;

Витрина Банка проверяет наличие услуги у себя в Базе данных;

2.1 Если услуга найдена, формирует запрос в Банк на холдирование денежных средств в Процессинге. Далее формирует запрос на возможность совершение платежа check:

2.2 Если услуга не найдена, завершает процесс ошибкой, клиент уходит;

Витрина инициирует check;

В Банк поступает запрос check. Далее Банк маршрутизирует запрос Мерчанту;

Мерчант принимает запрос, выполняет проверку совершения платежа;

5.1 Если зачисление возможно, отправляет успех, клиенту отображается пречек. Система Банка ожидает подтверждение платежа;

5.2 Если зачисление невозможно, Банк отправляет код ошибки, витрина завершает процесс, проведение невозможно, клиент уходит;

Клиент знакомится с пречеком, нажимает кнопку «подтвердить платеж». Витрина инициирует pay;

Банк присваивает идентификатор транзакции и сразу отправляет ответ на витрину;

Зачисление денежных средств у Мерчанта уже выполняется в офлайне. Банк инициирует pay и, если зачисление возможно, Мерчант присваивает свой идентификатор транзакции и отправляет в Банк успешный ответ. А если зачисление невозможно – спросите Вы? Тогда Мерчант отправляет ответ в Банк с кодом ошибки, и Банк выполняет возврат денежных средств клиенту в автоматическом режиме в тот же день.

Теперь рассмотрит рассмотрим формат запроса и ответа для каждого из методов, за что они отвечают и для чего они нужны

10 агрегаторов онлайн-платежей и платежных систем для россии и снг

Рассмотрим самые известные системы. Поделитесь своим опытом использования в комментариях!

Check – проведение платежа

Метод отвечает за возможность совершения платежа. На этом шаге выполняется проверка доступности услуги на витрине, в Банке и у Мерчанта. Мерчант в свою очередь, в онлайне, может сходить к Поставщику и проверить валидность идентификатора пополнения у Поставщика, и, если, он не найден или ошибка, отклонить платеж.

Очень часто на этом шаге закладывают минимальные требования к времени отклика ответа на запрос от Мерчанта, т.к. клиент не будет ждать, пока Витрина Банка, сам Банк и Мерчант проверят доступность услуги.

Отличительной особенностью этого шага является так же расчет комиссии. Комиссии бывают:

В нашем примере на check рассчитывается только комиссия с клиента, нижняя и смешанная комиссии рассчитываются в отдельно. Об этом с следующих статьях.

Структура запроса check/XML, шлюз контура Витрина – Банк:

где

Когда клиент на витрине нажимает иконку с оплачиваемой услугой, первое, что выполняет система, это проверяет доступность услуги и если она доступна, то дальше обращается в процессинг для проверки источника списания (поля Type и type_number)

Далее если денежные средства есть, проверяет возможность зачисления денежных средств на номер телефона (phone_number в значении 86248541234)

Подождите, секундочку – спросите вы. Что-то здесь не сходится. Как по маскированному PAN в поле type_number можно проверить наличие денежных средств на карте клиента?

Все верно, внимательные читатели обратили внимание, что по маскированному PAN это сделать нельзя.

Авторизация в процессинге выполняется перед check и это отдельный метод и отдельный процесс, посмотрите выше на диаграмму процесса. На проведении платежа мы уже работаем с маскированным PAN, т.к. на этом шаге мы проверяем возможность проведения платежа, а не наличие денежных средств на карте клиента.

Далее мы формируем запрос Мерчанту.

Мы не указываем ни PAN, ни тип источника списания, нас интересует только возможность совершения платежа для конкретного сервиса.

Структура запроса check/XML, шлюз контура Банк – Мерчант:

В ответе Мерчант возвращает все те же самые поля, но появляется дополнительный контейнер со статусом обработки операции, а также идентификатор транзакции в поле id

Структура ответа check/XML, шлюз контура Мерчант – Банк:

Такой ответ будет означать, что Мерчант готов к подтверждению платежа клиентом.

В ответе мы у нас будет временный id транзакции у Мерчанта, а так же статус обработки платежа: status_id == Success (успех) и код ошибки равный 0 (успех) в поле errorCode

Не всегда к нам приходят успешные статусы транзакций и не всегда у нас отсутствуют коды ошибок, но об этом мы поговорим в следующих статьях.

Мы сохраняем ответ и обогащаем его необходимыми для витрины полями, присваиваем идентификатору транзакции мерчанта – идентификатор в Банке и отправляем ответ на витрину.

Структура ответа check/XML, шлюз контура Банк – Витрина

Клиент видит экранную форму пречека, с который каждый из нас знаком: там будет сумма платежа, дата, а так же идентификатор пополняемой услуги.

Если клиент со всем согласен, он нажимает кнопку «оплатить». Теперь отменить платеж можно только по письменному распоряжению плательщика, как правило – при личном обращении в Банк.

В запросе витрина может передать как все поля из предыдущего ответа check, так и просто сумму платежа и идентификатор транзакции, полученной на предыдущем шаге.

Мы будем использовать первый вариант.

Faq по организации онлайн-оплаты

- Как подключить оплату на сайт без ИП?

Есть платежные сервисы, которые работают и с физическими лицами, то есть регистрировать ИП или другие формы для приема платежей не нужно. - Возможен ли прием платежей без своего сайта?

Некоторые системы позволяют принимать платежи и без сайта. Они формируют страницу оплаты, адаптивную под мобильные устройства. Платежи перечисляются на расчетный счет, а вся информация отображается в личном кабинете сервиса. - Онлайн-касса обязательна для интернет-магазина?

Онлайн-касса обязательна для всех предпринимателей (ст. 1.2 ФЗ от 22.05.2003 г. N 54-ФЗ) за исключениями, в которые интернет-торговля не входит. Если вы принимаете платежи через интернет-сайт, значит, вам переводят деньги с банковской карты на вашу карту или счет, в этом случае онлайн-касса обязательна (п.9 ст. 2 закона 54-ФЗ). Для онлайн-оплаты закон 54-ФЗ обязывает использовать кассовые аппараты, касса привязывается к URL-адресу конкретного магазина. Можно использовать облачные кассы, а если есть пункты выдачи с оплатой, то использовать единые кассы для выдачи и доставки. - Нужна ли самозанятым онлайн-касса?

Есть послабления для самозанятых и некоторых ИП. До 2023 года ИП, которые производят и продают товары собственного производства (кондитеры, рукодельницы и другие), оказывают услуги и не имеют работников с трудовыми договорами, могут работать без онлайн-касс (ст. 2 ФЗ от 06.06.2023 N 129-ФЗ)Поэтому если у вас интернет-магазин товаров, которые вы где-то закупили, – нужна касса. Работаете самостоятельно и создаете вещь на заказ или оказываете услуги и у вас нет работников — пока можно кассу не использовать.

- Как связать онлайн-кассу и агрегатор платежных систем?

Платежные агрегаторы совместимы с популярными онлайн-кассами. Есть платежные системы, которые предлагают услуги касс-партнеров и даже не требуют отдельной платы. - Какие требования 54-ФЗ должны соблюдать интернет-магазины?

Владелец интернет-магазина должен купить кассовый аппарат, зарегистрировать его в налоговой (ФНС), заключить договор с оператором фискальных данных (ОФД), на серверах которого будут храниться фискальные данные, передавать информацию в ФНС по интернету, и при оплате заказов передавать покупателю чек (основные обязанности предпринимателя перечислены в ст. 5 закона 54-ФЗ и в других статьях этого закона).Передача чека осуществляется любым возможным способом.Закон обязывает направлять покупателю чек на e-mail или в sms или направлять ему ссылку (предоставлять qr-код) на скачивание чека. Но если контактных данных покупателя нет, то распечатанный чек можно отдать покупателю при встрече вместе с товаром (см. п.2-3.1 ст. 1.2 закона 54-ФЗ).

К примеру, такие письма с чеками приходят на электронную почту от Яндекс.Музыки:

Чек в sms от компании Мегафон, по ссылке открывается вся информация:

Рассмотрим агрегаторы, которые предлагают сразу несколько вариантов оплаты. Минусом будет комиссия от платежей, но зато предпринимателю нужно будет подключить только один сервис для множества вариантов оплат.

Pay – подтверждение платежа

Структура запроса pay/XML, шлюз контура Витрина – Банк :

Банк регистрирует платеж, и сразу отправляет ответ с промежуточным статусом обработки операции «в проведении» в ответ витрине

Структура ответа pay/XML, шлюз контура Банк – витрина:

Клиенту печатается чек о приеме к исполнению платежа, с печатью Банка и он уходит.

Подождите – спросите Вы. А что, Банк платежи в систему антифрод не отправляет? Отправляет, конечно, как раз, чтобы у клиентов не было проблем с переводами в адрес «службы безопасности из мест лишения свободы». Для этого каждый платеж отправляется на проверку системой и только после этого Мерчанту. Но этот процесс уникальный в каждой организации и общих правил нет.

Но вы еще к Мерчанту не сходили, не подтвердили у него оплату, не зарегистрировали у него платеж, а уже отпускаете клиента – снова спросите вы?

Все верно, клиент не будет ждать, пока мы сходим и зарегистрируем платеж у Мерчанта, а он свою очередь к своим поставщикам на удаленные системы. Мы уже проверили возможность совершения платежа в онлайне на предыдущем шаге check, а теперь можем отпустить клиента с печатью Банка «в проведении» и зарегистрировать оплату у мерчанта в офлайне.

Для регистрации оплаты у мерчанта, для переданного id транзакции витрины, находим транзакцию мерчанта из предыдущего шага и с ней уже регистрируем платеж.

Структура запроса pay/XML, шлюз контура Банк – мерчант:

Структура ответа pay/XML, шлюз контура мерчант – Банк:

В ответ мерчант сообщает статус обработки транзакции, который может принимать статус успех, в проведении или, если оплата была отклонена, ошибка.

Два статуса финальные, а один промежуточный.

Можно сказать, что на этих статусах обязательства и Банка и Мерчанта перед клиентом завершены.

Подождите, подождите – резюмируете Вы. Как же обязательства завершены? Ведь клиент ушел с чеком, где написано, что Банк всего лишь принял операцию к исполнению, да и Мерчант может отклонить операцию, а клиент уже ушел, что делать?

Да, такое бывает достаточно часто, и для решения этой задачи существует отдельный процесс по запросу финального статуса операции как на стороне витрины, так и на стороне Банка, но об этом в следующих статьях.

В чем подвох сбп?

Центробанк создал удобную систему для переводов, но все-таки у нее есть несколько недочетов:

- нельзя отменить операцию после подтверждения перевода;

- перед проведением транзакции нужно узнать у получателя название его банка.

Совсем недавно был еще один подводный камень. Переводы могли делать только резиденты РФ. Сейчас же круг лиц расширился. С 12 сентября нерезиденты тоже могут пользоваться сервисом.

Не забывайте, что любые финансовые операция могут привлечь мошенников. Поэтому:

- не говорите никому свои личные данные, даже если это представители банка, позвонившие по телефону;

- никогда не сообщайте пин-коды и цифровые коды подтверждения операции.

Варианты организации оплаты на сайте

Чаще всего в интернет-магазинах встречаются как онлайн, так и офлайн-варианты оплаты товаров и услуг, например если оплата происходит при доставке заказа.

Электронные деньги — «Киви», «Вебмани», «Яндекс-деньги» — оплачивают через электронный кошелек.

Оплата с баланса мобильного телефона может быть удобна на небольших суммах, чтобы не указывать данные пластиковой карты. Операция подтверждается по смс.

Терминалы оплаты — альтернативный вариант, когда заказать товар можно онлайн, а оплатить в одном из терминалов или салонов связи.

Наличными можно оплатить заказ курьеру при доставке. Иногда покупатели выбирают именно этот вариант, если не хотят рисковать или расставаться с деньгами до того, как увидят товар.

Кредитование — еще один способ оплаты, который развивается и появляется во многих интернет-магазинах. Вместо оплаты покупатель заполняет кредитную заявку, а банк после одобрения перечисляет стоимость покупки магазину. Погашать кредит покупатель будет уже через банк.

Возможности

- Использование без сайта, отправка счета в мессенджер и на почту, в постах в социальных сетях.

- Разделение поступающих платежей между несколькими юридическими лицами, что подходит сайтам-агрегаторам.

- Возможность подключения к Робокассе без SSL-сертификата, весь процесс оплаты будет происходить на стороне Робокассы, которая гарантирует защиту данных.

- Поддержка всех популярных способов оплаты.

- Регулярные (рекуррентные) платежи для подписок.

- Бесконтактная оплата Apple Pay и Samsung Pay.

- Система для приема благотворительных донатов, где пользователь сам указывает сумму.

- Бесплатный поддомен для размещения каталога товаров/услуг.

- Возможность физическим лицам пользоваться системой без ИП и принимать платежи на электронный кошелек QIWI-Wallet или на карту Visa и MasterCard российского банка.

Законодательное регулирование приема платежей на сайте

Если компания принимает плату за товары или услуги у физических лиц офлайн или в интернете, по закону нужно использовать контрольно-кассовую технику (ККТ) — кассовый аппарат.

Если подключаете интернет-магазин, то физической онлайн-кассы у вас может и не быть — она устанавливается удаленно в дата-центре. Для офлайн-торговли тоже нужна онлайн-касса.

Чем отличается работа с кассой при покупке онлайн или личной оплате. Когда клиент оплачивает покупку картой в интернете, чек можно пробить через физическую или удаленную онлайн-кассу.

А если человек оплачивает покупку при получении, то чек пробивают вручную в момент оплаты. Это может сделать курьер с помощью переносной онлайн-кассы. Любая из этих двух покупок в итоге пройдет через онлайн-кассу.

Если кассы нет, штраф для ИП или директора фирмы будет от 25 до 50% от суммы непробитых чеков и минимум 10 000 Р, а для организаций — от 75 до 100% и минимум 30 000 Р.

Чтобы продавать товары в интернете, онлайн-кассы с фискальным накопителем нужны любому бизнесу.

Стоит учесть, что еще не все товары можно продавать онлайн. Например, наркотики запрещены вне медицинских учреждений полностью, а алкоголь можно продавать в магазине при наличии лицензии, но онлайн — нельзя.

Зачем ит-компании запускают свои платёжные системы?

ИТ-мир охватила какая -то “Pay-мания”. Вслед за Samsung Pay и Apple Pay множество компаний двинулось в сторону разработки своих платёжных систем. Не остались в стороне и WhatsApp и Huawei. Зачем такой сервис нужен компаниям и как они на нём могут заработать?

Давайте разберём вопрос на составляющие. Зачем вообще нужна платёжная система? Все для того же, что и раньше. Для безудержного раскручивания нового витка трат потребителей. Давно установлено, что чем короче путь к кошельку у пользователя, тем быстрее он тратит свои деньги. Поэтому любая помеха, любое промежуточное звено на пути покупки нещадно вычищаются и оптимизируются. Удобство для покупателя, конечно, неоспоримо. Но и продавец не остаётся в накладе. Даже несмотря на то, что платит процент за использование такого вида платежей.

Кстати, ещё один аспект — безопасность. В случае с современными платёжными системами тут всё тоже на высоте. Если безопасность привычных банковских карт приемлема (ну кроме тех случаев, когда вы данные карты пихаете куда попало и ваш банк не знает что такое 3D Secure), то с Pay’ами разных сортов становится несколько безопаснее.

И как же это всё работает? Да крайне просто, парадигма рынка электроники сегодня звучит элементарно.

Добавь в продукт дополнительные сервисы, которыми воспользуется часть аудитории”.

Платим мы все и каждый день. И почти уже за всё. Процент тех, кто будет готов воспользоваться удобным платёжным сервисом, максимален по сравнению с любым сервисом, предлагаемым как дополнительный к электронным устройствам. Выгода от того, чтобы присесть на денежный поток для любой компании велико, это же небольшой процент от транзакций, который могут получать производители, и это ценно. Деньги ведь фактически “из ниоткуда”. Но все ли подряд могут так делать? Конечно, нет. Только те компании, которые обладают значительной по размеру и активной аудиторией на своих платформах.

Зачем сложности и тяжёлые формулы, когда в проценте от платежей все очень просто: чем больше у вас пользователей, тем больший их процент воспользуется вашим сервисом. И тем больше вы получите денег. Но в этой прекрасной схеме на сегодняшний день всегда есть банк. Или банки. И когда мы говорим о любом варианте чьего-то “Pay”, то надо помнить, что работают они с вами как с частными лицами, но вы уже имеете счета в том или ином банке.

Фото: Lutsenko_Oleksandr / Shutterstock.com

Фото: Lutsenko_Oleksandr / Shutterstock.com

Пока невозможно открыть счёт в Google или Samsung для платёжных систем, они не являются банками и вряд ли станут таковыми в ближайшем будущем, это вообще не их работа. Теоретически это может произойти. Глобальная корпорация свой банк может открыть легко. Только вот зачем? Пришлось бы заново завоёвывать целый рынок и воевать с другими сильными игроками из других областей и экосистем. Никому сегодня это не нужно.

Получается, что успех платёжного сервиса напрямую зависит от возможности подключить максимальное число банков, то есть сделать свою “Pay-систему” доступной как можно большему числу потенциальных клиентов. И тут есть два варианта. Подключить только самые крупные банки или подключить максимально возможное количество банков. Например, посмотрите на список поддерживаемых банков со стороны Samsung Pay в России. Примерно такой же представительный список у Apple Pay, так как две платёжные системы являются прямыми конкурентами, и в России эта конкуренция заметна. При этом мы как страна очень много и часто используем эту дополнительную технологию. Достаточно сказать, что мы для Apple — второй рынок после родного США по транзакциям. Для нас уже привычно в массе платить телефоном. Даже для Android-телефона сегодня предельно важно иметь в себе возможность оплачивать все через NFC на нашем рынке.

Ну окей, взлетит ли тогда Huawei Pay? Посмотрите на доли вендоров на рынке смартфонов, Huawei уже прошла 10%-й барьер по доле рынка в штучном выражении. То есть компания уже имеет возможности для того, чтобы процент пользователей их платёжной системы был достаточным.

Но. Например, по данным Mobile Research Group Huawei не готовилась к запуску платёжной системы, сообщается, что у неё пока нет для этого даже внутренней инфраструктуры. И ожидать какого-то немедленного запуска в большинстве стран мира нельзя. Планируется, что это будет происходить с конца 2023 года достаточно осторожно, а массовый выход Huawei Pay начнётся только в 2023 году.

Что же касается WhatsApp. Это гигантский межплатформенный сервис, для которого зарабатывать на транзакциях между пользователями ещё несколько лет назад (до поглощения в Facebook) вообще было необходимостью и фактором выживания. Теперь же можно не торопиться и аккуратно тестировать новинку на платформе. А затем часть наработок передавать в Facebook Messenger.

Нам же, как рынку, нужно продолжать работать с учётом наших особенностей. И тогда к просто удобным сервисам будут появляться ещё и выгодные для нас с вами.

Как «киберплат» связана с банком

За платежной системой стоит компания ООО «Киберплат». Она является ее юридическим лицом. 74-процентную долю в ней удерживает оффшорная компания Reskami Property с Британских Виргинских островов.

Оставшиеся 24% ООО «Киберплат» принадлежат еще одному оффшору из той же юрисдикции – Cyberplat Worldwide. Он аффилирован с банком «Платина» через своего гендиректора Андрея Грибова.

Доли в ООО «КБ «Платина» (юрлицо банка «Платина») делят три компании (ООО) – «Гран», «Капитал» и «Энергия». Этими структурами владеет Андрей Грибов, притом сразу через три других ООО: «Спецвнештехнология», «Техностройимпорт» и «Союзтехпромэкспорт».

Помимо этого, банк «Платина» является расчетным банком для системы «Киберплат», о чем сказано на ее официальном сайте. Это тоже напрямую связано с приостановкой работы системы.

Домен сайта платежной системы зарегистрирован на упомянутую ООО «Киберплат». Выручка компании за 2023 г. достигла 283,4 млн, что составляет 50-процентное падение в сравнении с показателями 2023 г. Убыток компании с продаж оказался на уровне 1,657 млн руб. против прибыли в размере 213,2 млн по итогам 2023 г.

Как в «сбербанке онлайн» подключить систему быстрых платежей?

Подключение в мобильном приложении или интернет-банкинге проходит быстро. Для начала нужно зайти в личный кабинет, а затем:

- Выбрать раздел «Профиль».

- Найти во вкладке с настройками «Система быстрых платежей».

- Выбрать функциональные возможности (прием и отправка денег).

- Подтвердить подключение.

Чтобы сделать перевод, нужно найти в разделе «Другие сервисы» СБП, ввести телефон и сумму операции.

Как выбрать платежный сервис для сайта

В интернете есть множество сервисов, выбрать один для своего интернет-магазина может быть сложно.

На что обратить внимание:

Как зарегистрировать онлайн-кассу

Параллельно с подключением и интеграцией с платежным сервисом онлайн-кассу нужно зарегистрировать в ФНС. Эти процессы не зависят друг от друга, поэтому настраивать техническую интеграцию можно до регистрации кассы или после.

После регистрации касса будет отправлять электронные чеки покупателям и в налоговую службу. Для этого нужно зарегистрироваться в личном кабинете ФНС и у оператора фискальных данных или его партнера.

После оплаты услуг ОФД в личном кабинете появится информация об установленной кассе и фискальном накопителе — их нужно зарегистрировать в личном кабинете на сайте ФНС. Для входа в личный кабинет и регистрации кассы потребуется электронно-цифровая подпись руководителя организации или ИП.

ОФД или его партнер предоставляет инструкцию или консультирует по процессу регистрации кассы в своем личном кабинете. Здесь я покажу, как этот процесс происходит в личном кабинете налоговой.

На этом процедура регистрации кассы не заканчивается. Полученный из налоговой регистрационный номер кассы нужно указать в личном кабинете ОФД для фискализации кассы. Кроме регистрационного номера из ФНС потребуется указать несколько дополнительных параметров — эти параметры зависят от ОФД.

После этого ОФД пришлет отчет: дату, время, номер фискального документа и фискальный признак. Эти данные нужно ввести в личном кабинете ФНС. Для этого нужно открыть список зарегистрированных ККТ и нажать на номер контрольно-кассовой техники, которую нужно фискализировать.

Как перевести (отправить) деньги?

Отправить деньги можно либо в мобильном приложении банка, либо в интернет-банке. Интерфейс онлайн-банков у кредитно-финансовых учреждений разный, но суть проведения операций одинаковая. Нужно найти раздел с СБП, указать номер мобильного телефона и сумму.

Совершить перевод можно только в том случае, если банк получателя подключен к сервису СБП. Поэтому перед проведением операции необходимо узнать, где обслуживается человек, к которому отправятся деньги.

Перед подтверждением платежа, нужно:

- внимательно проверить корректность указанного мобильного телефона;

- убедиться, что выбрано правильное название банка.

После подтверждения операции нельзя отменить операцию. Если деньги не пришли, нужно обратиться в свой банк и решать проблему в индивидуальном порядке.

Как подключить и настроить платежную систему

Для подключения платежной системы нужно как минимум соответствовать ее требованиям, иметь зарегистрированный бизнес или быть самозанятым и предоставить необходимую информацию о нем для проверки.

Например, для компании обычно требуются:

- учредительные документы;

- паспорт генерального директора;

- информация о сайте и реализуемых товарах или услугах.

Эти документы нужны для проверки службой безопасности банка-эквайера. Каждый банк запрашивает свой пакет документов. Законом это не регламентировано, так что у каждого банка свои правила безопасности.

Даже если подключаться через агрегатора, по факту платежи по картам все равно будет проводить какой-то банк. Поэтому список документов агрегатора может расшириться на список документов, которые попросит этот банк.

После проверки и подписания договора потребуется техническая интеграция. Если ваш интернет-магазин работает на одной из популярных систем управления, например WordPress или Wix, уточните у платежной системы или агрегатора, есть ли у них модуль для быстрой интеграции их сервиса с вашим сайтом. Тогда можно будет обойтись без помощи программистов.

Как подключить систему быстрых платежей клиентам других банков?

Алгоритм действий для подключения в других банках похож на описанный в Сбере.

Рассмотрим схему действий на примере банка Тинькофф:

- Нужно зайти в мобильное приложение или в кабинет на официальном сайте.

- Выбрать раздел «Контакты и переводы».

- Активировать функцию «Система быстрых платежей» переключением тумблера вправо.

- Сервис потребует подтверждающий пароль, который придет на мобильный телефон в смс.

Подключение в других кредитно-финансовых учреждениях тоже проходит либо в мобильном приложении, либо в интернет-банкинге, как и подключение системы быстрых платежей в «Сбербанке Онлайн».

Если возникнут вопросы с активацией услуги, можно обратиться в справочную службу.

Как работают платежные сервисы

Вкратце о том, как все устроено:

- Покупатель доходит до этапа оплаты и выбирает способ оплаты онлайн.

- Система передает платежному сервису информацию о заказе с уникальным номером.

- Покупателя перенаправляют на сайт платежной системы. Он выбирает, чем будет платить, и вводит данные для оплаты.

- Платежный сервис проверяет данные. Если данные корректны, карта существует и все в порядке, сервис производит платеж. Финансовые данные пользователя при этом защищены.

- Платежная система сообщает серверу результаты транзакции. Пользователя возвращают на сайт, где он получает сообщение о результате операции: оплата прошла успешно или отклонена и нужно использовать другую карту.

Какие банки уже подключены к сбп?

Переводы возможны только для тех банков, которые сотрудничают с сервисом. В 2023 году, когда сервис был создан, с системой работали только несколько крупных банков:

Клиенты успели подстраховаться

Часть клиентов «Киберплата» в настоящее время переключились на использование других платежных систем. Так поступил, к примеру, Росбанк.

«В связи с отзывом лицензии у банка “Платина” наблюдались случаи непрохождения оплаты некоторых видов услуг через “Киберплат”. Проведение платежей было оперативно переведено на платформу другого партнера», – сообщил «Ведомостям» руководитель пресс-службы Росбанка Михаил Шубин, не уточнив, какой сервис заменил банку систему «Киберплат».

Аналогичный шаг предпринял и оператор «Билайн». «У некоторых наших абонентов на прошлой неделе могли возникнуть трудности при оплате сервисов и услуг со счета мобильного телефона. Это связано с отзывом лицензии у банка, через который проходили такие платежи.

Сотрудники МГТС сообщили «Ведомостям», что с момента отзыва лицензии у банка «Платина» оператор перестал получать платежи из него. «Компания идентифицирует платеж только по номеру договора и банку-плательщику», – заявил представитель оператора.

Гендиректор компании «Эвотор» Андрей Романенко сообщил «Ведомостям», что «платежная система «Киберплат» занимала менее 10% рынка. По его словам, «более 80% платежей за сотовую связь идет через крупнейшие банки».

Комиссия

Комиссия различается в зависимости от масштабов бизнеса, проценты разные для стартапов, малого, среднего, большого бизнеса и корпораций.

К примеру, комиссия для стартапов до 100 000 рублей: с Мастеркарда, Визы и карты МИР 4%, с помощью других онлайн-банкингов 4.5%, Яндекс.Деньги и Qiwi Wallet от 4.5%, комиссия при оплате через сотовых операторов 5%.

Можно ли принимать платежи без регистрации ип или компании

Если принимать деньги как физлицо, доходы нужно указывать в декларации и платить с них 13% налога. Но открыть интернет-магазин и вести такую деятельность без регистрации ИП или юрлица не получится.

Если хотите принимать деньги онлайн и регулярно, бизнес лучше зарегистрировать.

В некоторых случаях подойдет самозанятость, например если нет наемных сотрудников и доход меньше 2,4 млн рублей в год. Налог на профессиональный доход разрешили вводить всем регионам с 1 июля 2023 года.

При этом самозанятые могут продавать только товары и услуги, которые производят сами. Для перепродажи нужно оформлять ИП или регистрировать компанию.

Я решил проверить, можно ли подключиться к платежным сервисам как физическое лицо без статуса ИП. На отправленные мной заявки два платежных сервиса ответили, что для подключения нужно юридическое лицо или ИП, один из них готов был работать с самозанятыми.

Третий платежный сервис позволяет подключиться даже физлицу на условиях публичной оферты банка и сервиса. В зависимости от уровня проверки клиента платежный сервис ограничивает максимальную сумму остатка на счете и объем входящих платежей. При этом в оферте указано, что физлицо — получатель денег — не должно быть связано с ведением предпринимательской деятельности или частной практики.

Не первый случай

В России ситуация, сложившаяся вокруг «Киберплата» не является прецедентом. К примеру, после закрытия опорного банка прекратила свою работу платежная система Comepay. Она была аффилирована с Финарс-банком, банковскую лицензию у которого Центробанк отозвал в конце апреля 2023 г. По информации «Коммерсанта», в конце июня 2023 г. Comepay была признана банкротом.

С иском о банкротстве ООО «Кампэй» (юрлицо Comepay) в Арбитражный суд Москвы обратился Альфа-банк. В судебном вердикте сказано, что сумма претензий банка перевалила за 327 млн руб.

Согласно материалам дела, в 2023 г. Comepay получила от Альфа-банка гарантии с лимитом до 400 млн руб. Компания перестала выполнять обязательства по ним перед операторами связи, в пользу которых она принимала платежи через свои терминалы оплаты. Размер обязательств перед «Мегафоном» составил 218 млн руб., перед «Билайном» – 146 млн руб., перед МТС – 30 млн руб.

Что касается Финарс-банка, то Центробанк лишил его лицензии за неисполнение федеральных законов, регулирующих банковскую деятельность, и нормативных актов самого регулятора.

Оплата по qr-коду

В коде зашифрованы реквизиты банка, цель платежа и необходимая сумма. Данные считываются только с помощью специальной программы на мобильном телефоне.

Зачем нужна оплата по QR-коду? Таким образом можно совершать денежный перевод не только физическим лицам, но и юридическим – то есть магазинам или другим поставщикам товаров или услуг.

Как это происходит?

- В магазине на видном месте размещен QR-коду.

- Если покупатель решил приобрести товар или услугу, он наводит телефон на код и быстро совершает операцию без ввода каких-либо данных.

- Банк делает оплату и направляет чек кассиру.

Отправка чеков через онлайн-кассу

Онлайн-касса сама передает чеки в ОФД. В электронном чеке содержится та же информация, что и в обычном бумажном чеке, которые выдают на кассе в магазине: дата и время оплаты, общая сумма, товары в чеке, а по каждому товару — количество и ставка налога.

Чек-лист: как принимать оплату онлайн

- Выберите платежный сервис, подходящий вашему бизнесу, через который будете принимать оплату, и подпишите договор.

- Выберите ОФД из рекомендованных сервисом или любой другой, подпишите договор и оплатите аренду онлайн-кассы. Либо купите ее и настройте сами.

- Настройте техническую интеграцию интернет-магазина с платежным сервисом.

- Зарегистрируйте онлайн-кассу в личном кабинете ФНС, а затем фискализируйте ее.

Прогнозы подтвердились

Источник CNews на рынке электронной коммерции сразу после отзыва лицензии у банка «Платина» высказал предположение, что «Киберплат» не сможет работать без своего расчетного банка. «Мы уже отключили прием платежей через “Киберплат”», – заявил собеседник издания. Его прогноз оправдался.

Бывший топ-менеджер «Киберплат» тоже не был уверен в светлом будущем компании на фоне случившегося с банком. «“Киберплат” – это ИТ-решение, которое работало через банк “Платина”. С отзывом лицензии у банка прекращается и работа “Киберплат”», – сказал он CNews.

С его слов, вероятность того, что банк «Платина» в этом случае может быть заменен каким-то другим банком, невелика. «Эти две структуры глубоко проинтегрированы, их взаимодействие выстраивалось годами, и вряд ли в эту схему удастся пустить какой-то другой банк», – сообщил CNews бывший топ-менеджер компании «Киберплат».

Он добавил также, что в платежном бизнесе недопустимы простои. «Клиент не может ждать с оказанием услуг и при появлении сбоев переходит к другому клиенту, например, к Qiwi», – продолжает бывший топ-менеджер компании.

Система быстрых платежей – как работает?

Чтобы делать переводы через сервис, нужно иметь доступ в мобильный или интернет-банк кредитной организации. В личном кабинете необходимо подключиться к СБП. Можно выбрать, какие платежи сделать активными (входящие или исходящие). Чтобы перевести деньги, нужно, чтобы получатель тоже аналогичным образом был подключен к системе. Иначе платеж будет отклонен.

Для перевода по системе быстрых платежей нужно указать только номер мобильного телефона того, кому будут перечислены деньги. Получатель должен обязательно подтвердить операцию. Деньги спишутся со счета и появятся на новом моментально. Совершить перевод можно только с дебетовой карты. Для кредиток такая опция недоступна.

Сколько можно перевести денег?

У системы есть ограничения для переводов. Максимальная сумма, которую установил сервис, – 600 000 рублей. Но банки в рамках этих цифр тоже могут создавать лимиты.

К примеру, денежные ограничения в Сбербанке:

- от 10 до 50 000 рублей единовременно;

- до 50 000 рублей в течение одного дня.

Комиссия за транзакцию взимается только в том случае, если месячный лимит в 100 000 рублей превышен. Перевести больше можно, но нужно будет платить 0,5% за операцию.

С 1 мая 2023 банк ВТБ тоже установил суточный лимит в размере 50 000 рублей. До этого времени в течение одного дня можно было перевести только 15 000 рублей. Бесплатно в месячный период можно «передать» до 300 000 рублей.

Самые большие суммы в рамках СБП встречаются в банке Тинькофф. Ежемесячное ограничение на операции, которые можно сделать без комиссии, – 1 500 000 рублей. При этом однократная операция не должна превышать 150 000 рублей.

Стоимость

Для юридических лиц и ИП есть бесплатный тариф без абонентской платы, но комиссия все равно есть. Корпоративный тариф стоит 20%, но комиссия меньше. В любой момент можно перейти обратно на бесплатный тариф, но минимальный период оплаты корпоративного — три месяца.

Выплаты на банковский счет стоят 75 рублей за перевод.

Для физических лиц также есть бесплатный тариф с комиссией и бизнес-тариф за 10 000 рублей в месяц с уменьшенной комиссией.

Выплаты на счет или на карту — 5% плюс 75 рублей. Максимальная сумма одного перевода на бесплатном — 15 000 рублей, на платном — 75 000 рублей.

Установка

Есть готовые модули для CMS и API для разработчиков.

Подходит юридическим лицам и физическим, которые не зарегистрированы как организация или индивидуальный предприниматель.

Есть вариант сотрудничества, где кассу покупать не нужно, чеки формируются и отправляются клиентам и налоговой кассами сервиса в соответствии требованиям 54-ФЗ.

Система гарантирует защиту данных, что подтверждает международным сертификатом PCI DSS по стандартам платежных систем Visa и Mastercard.

Часть 1: проведение и подтверждение платежа

Клиент для оплаты услуг как правило авторизуется в интернет-Банке, выпустившим его карту: Банку-Эмитенту его карты.

Далее в интернет-Банке, выбирает услугу для оплаты: пополнение мобильного телефона, оплаты интернета или услуг ЖКУ.

В базе поставщика услуги, например оператора сотовой связи, у клиента есть свой уникальный идентификатор – номер телефона.

Чтобы оплатить услугу клиент вводит свой идентификатор и сумму пополнения, нажимает кнопку «подтвердить платеж».

А дальше ему отображается пред чек с идентификатором пополнения и суммой пополнения. Он подтверждает оплату и далее интернет-Банк отображает ему чек. Клиент радостный уходит. Деньги «моментально» поступают на его номер телефона.

Это для клиента так. А давайте посмотрим, как это выглядит внутри систем.

Наш онлайн обмен сообщениями, будет состоять из нескольких участников:

Витрина – в данном случае, интернет-Банк клиента;

Банк клиента – он же оператор по переводу денежных средств, он же Банк-Эмитент, выпустивший карту клиента, и он же расчетный Банк по переводам средств клиента Сервис-Провайдеру;

Сервис-Провайдер – юридическое лицо, оказывающее услуги зачисления средств Поставщику, его часто называют «Мерчант». Сервис-Провайдер имеет прямые договора со многими поставщиками услуг, и чтобы Банку не настраивать интеграцию с каждым из них, на рынке есть компании-посредники: Сервис- Провайдеры, еще их называют агрегаторами, платежными системами. Они уже настроили интеграцию с Поставщиками услуг и предоставляют большое количество сервисов за определенный процент;

Наш оператор сотовой связи – Поставщик услуг;

И у Сервис-Провайдера и у Поставщика услуг есть свои расчетные Банки. В итоге, Банк Сервис-Провайдера в офлайне перечислит денежные средства на счет Поставщика услуг в целях зачисления на счет клиента. Но об этом в следующих статьях.

Я буду использовать сущности: Банк, Мерчант и Витрина для описания онлайн взаимодействия внутри систем.

Центральной фигурой в нашем взаимодействии является Банк клиента.

У Банка задача не только проверить наличие денежных средств у клиента, но и доставить их Сервис-Провайдеру. Для выполнения этого условия Банк, как правило, пишет два шлюза либо использует текущие:

Входящий: от Витрины к Банку;

Исходящий: от Банка к Мерчанту;

Оба эти шлюза могут работать как по тождественному протоколу, так и по разным.

Мы рассмотрим самый простой вариант: витрина Банка, Банк и Мерчант работают по одному сквозному протоколу, представленному всего двумя методами: check и pay.

Описание процесса проведения и подтверждения платежа в этом случае выглядит следующим образом:

Чек-лист: как принимать оплату онлайн

- Выберите платежный сервис, подходящий вашему бизнесу, через который будете принимать оплату, и подпишите договор.

- Выберите ОФД из рекомендованных сервисом или любой другой, подпишите договор и оплатите аренду онлайн-кассы. Либо купите ее и настройте сами.

- Настройте техническую интеграцию интернет-магазина с платежным сервисом.

- Зарегистрируйте онлайн-кассу в личном кабинете ФНС, а затем фискализируйте ее.

Юkassa (ex яндекс.касса)

Подходит для юридических лиц, ИП из России и других стран, а также самозанятых. Можно пользоваться, если у компании нет сайта, к примеру, если бизнес существует только в соцсетях.

Система защищена, раз в год ЮKassa проходит проверку по стандартам платежных систем Visa и Mastercard.

«пионеру» платежных систем пришел конец

В России прекратила свою работу платежная система «Киберплат», пишут «Ведомости». Это случилось спустя всего четыре дня после отзыва лицензии у банка «Платина», развивающего онлайн-банкинг еще с конца 1990-х годов.

«Платина» является основателем и расчетным центром «Киберплата». Как сообщал CNews, причиной отзыва лицензии стали нелегальные платежи в адрес онлайн-казино и букмекеров.

Центробанк отозвал лицензию у «Платины» 17 сентября 2023 г. По информации издания, в этот же день стали появляться первые сообщения о задержках платежей через «Киберплат».

Система «Киберплат» была запущена 23 года назад, в марте 1998 г. Это пионер среди российских платежных систем. К концу 2023 г. услугами «Киберплата» пользовалось более 200 интернет-магазинов (статистика банка «Платина»).

Система насчитывала свыше 1,48 млн точек передачи платежей. К ней было подключено около 8300 сервис-провайдеров, в том числе операторы связи МТС, «Билайн, «Мегафон» и Tele2.

Самый первый платеж через «Киберплат» был проведен 18 марта 1998 г. в пользу компании «Гарант-парк». Первый онлайн-платеж оператору связи через эту систему датирован 12 августа 1998 г. Реципиентом стал оператор «Билайн». До приостановки деятельности система работала в России, Казахстане и Индии.

Также «Киберплат» известна тем, что еще в сентябре 2023 г. на фоне законодательных инициатив, касающихся локализации финансовых транзакций внутри страны, она заявляла о создании отечественного аналога глобальной системы обмена межбанковскими финансовыми сообщениями SWIFT. Подробнее об этом читайте в материале CNews.

Yota-inet.ru

Yota-inet.ru